6月3日原油重挫拖累商品走势 三品种收于跌停

新华财经北京6月3日电 国内商品期货市场周一(6月3日)多数下跌。黑色系期货品种多数下跌,仅动力煤小幅收涨0.21%,焦炭再度跌近4%,“六连阴”行情已累计下跌近10%,铁矿“五连阴”行情累计跌幅近7%。能化品全线重挫,sc原油、甲醇双双以跌停价收盘,沥青、燃料油重挫近5%。宏观利空掣肘有色金属全面下挫,贵金属走强。农产品大面积收跌,棉花跌停,双粕止跌。文华商品指数收跌1.94%至150.08点。

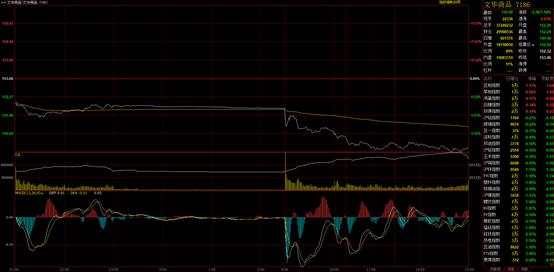

文华商品指数5月3日日内走势图

黑色系仅动力煤微幅上涨 焦炭“六连阴”累跌近10%

黑色系期货品种3日多数下跌,仅动力煤小幅收涨0.21%,焦炭再度跌近4%,领跑黑色系跌幅榜,新华财经统计,焦炭“六连阴”行情已累计下跌近10%。此外,铁矿收跌3.47%,也连续五个交易日下跌,累计跌幅近7%。硅铁、焦煤跌超2%,锰硅、螺纹、热卷跌近2%。分析人士表示,6月开始随着天气转热,动力煤将逐步进入消费旺季,而钢焦企业维持高开工,预计下游需求有望逐步改善,供给端维持偏紧,虽然受增值税、铁路运费等影响煤价略有下降趋势,但煤企实际售价(不含税价)仍将维持中高位水平。焦炭第四轮提涨仍未落实,而下游钢厂利润快速压缩,市场普遍预期的环保收缩迟迟未至,去年11月情况或再现。宏观数据不及预期,叠加成材价格下行,钢厂利润压缩的背景下,焦炭期货价格上方承压明显。而焦煤方面,山西临汾、长治、吕梁等地焦煤依旧强势。近期煤矿有迎接70周年的安全生产任务,焦煤价格或会受焦炭转弱影响,但仍有一定支撑。值得注意的是,钢铁环保限产政策调整之后,成材高产量令铁矿石市场需求出现大幅改善;同时巴西矿难令供应端加速收缩,铁矿石价格此前不断上涨,然而近日铁矿石市场结束单边上行趋势开始调整,也已连续五个交易日下跌,曾看涨铁矿石的花旗集团认为,由于供应回升和全球经济增长放缓影响钢铁需求,年底前铁矿石价格可能会走软。

原油“崩盘”拖累能化 sc原油、甲醇触及跌停

上周末最后两个交易日,国际油价出现“断崖式”下挫行情,美原油连续两日下跌10%左右,并在今晨延续下跌走势。分析人士认为,美原油遭遇抛售主要包括几方面原因:一是EIA库存降幅不及预期,汽油消费旺季出现反季节累库;二是调查机构数据显示沙特、伊拉克等国的5月原油产量开始增加;三是特朗普宣布自6月10日起对进口自墨西哥的所有商品征收5%的关税,还宣布停止对印度的普惠制待遇,国际贸易局势恶化引发投资者对宏观经济的担忧。“成本坍塌”背景下,能化品今日全线重挫,sc原油、甲醇双双以跌停价收盘,沥青、燃料油重挫近5%,多品种创阶段新低。分品种来看,国际油价持续下跌令沥青成本端支撑弱化,另外虽然美国加紧对委内瑞拉的制裁,但马瑞油到港量不减反增,制裁对原料供应的影响仍待正视,沥青下游终端需求将受到影响,沥青近期库存持续走高,总库存率高于过去两年同期水平。纸浆期货今日下跌近4%,下游造纸行业5月旺季不旺,5月底以东莞为首的各大纸厂一番降价促销,意图刺激下游补货,但收效甚微。继5月28日玖龙宣布六大基地原纸降价100-250元/吨后,5月31日玖龙再次发布6月停机通知,通知称东莞玖龙11台纸机将从6月1日起停机4-9天不等,太仓玖龙5台纸机将从5月31日起停机4-13天不等,两个基地合计停产86天左右。与此同时,近期停机减成本或保价的包装纸厂已多达十多家,主要集中在广东和福建。

宏观利空掣肘有色全面下挫 贵金属走强

受宏观面利空和国际油价连续大跌拖累,国内有色金属市场周一全线下跌。其中,沪镍和沪锌主力合约分别收跌1.54%和1.18%,领跌金属市场;锡、铝、铜、铅等主力合约虽也收跌,但跌幅均为超过0.7%。从现货市场来看,3日金属现货略有分化,其中铜价下跌但升贴水走高,下游逢低买货略增;镍、铝、锌和下游拿货则更显谨慎,尤其镍市因下游消费不好,且现货市场货源充足下游仅少量按需采购。有分析师表示,镍下游不锈钢持续疲软成为拖累镍价的重要原因,且在不锈钢库存突破历史高位后钢厂已有减产意愿,加之二季度镍铁供应过剩的趋势未变,镍价基本面利空压力不减。铜市尽管早盘有消息称,智利国家铜业公司(Codelco)因事故部分暂停旗下Teniente铜矿工作,但市场对贸易局势或拖累金属需求的担忧仍主导市场,令沪铜主力合约承压跌至近两年低位。不过,因受自身基本面支撑,分析人士依然对铝市表示相对抗跌的看法。盘后公布的数据也显示,6月3日,上期所铝仓单减少10463吨至237463吨。

与基本金属形成鲜明对比的是,宏观面利空推升市场避险情绪令贵金属市场受益。3日,上期货金、银主力合约分别收涨1.54%和0.39%。分析人士称,市场避险情绪升温提升了黄金资产的买盘需求,而银价受制于商品属性表现被动跟涨。但目前金银比率高企,预计后期有望以“银价涨幅大于金价涨幅”的形式修复。

棉花跌停双粕止跌 农产品大面积收跌

国内农产品周一跌多涨少。其中,豆粕、黄大豆2号和菜粕继续受益于贸易紧张局势的炒作,日内下探回升,主力合约分别录得1.3%、1.09%和0.87%的涨幅。而棉花则受需求疲软拖累,收盘封板跌停,创下近三年来新低。水果期货日内亦大幅回调,红枣、苹果主力尾盘分别收跌3.3%和2.46%,双双逼近各自20日均线支撑。机构分析称,前期受新年度产量炒作的支撑,但一方面红枣现货平稳,且新疆枣树暂无恶劣天气报告,市场缺少新的利多,另一方面,苹果远月丰产预期难改,且交割标准放宽,期价进一步拉涨缺少基础。棉花基本面积弱难返,下游纱线价格下跌,订单减少,加之日内储备棉轮出成交率、成交均价均大幅下挫,令棉价疲态尽显。唯独粕类,受益于贸易问题的炒作,和巴西升贴水进一步提升的预期,加之美豆由于天气耽误播种,市场对下年度供应担忧增加,短期粕价仍维持偏强震荡。

商品期货市场资金整体净流出16.31亿 铁矿指数流出超8亿

国内商品期货3日多数下跌,文华商品指数收跌1.94%至150.08点。商品期货市场资金整体净流出16.31亿,黑色系期货品种多数下跌,仅动力煤小幅收涨0.21%,铁矿“五连阴”行情累计跌幅近7%,铁矿指数当日流出8.43亿元。沪金涨超1.5%,主力1912合约流入2.45亿元居于当日“吸金榜”第二位。据新华财经统计,3日资金流入前三位的品种分别是,郑醇1909合约流入2.57亿,沪金1912合约流入2.45亿,PP1909合约流入0.85亿;资金流出前三位的品种分别是,铁矿1909合约流出6.59亿,橡胶1909合约流出3.43亿,沪铜1907合约流出2.00亿。