2019年私募业绩大翻身 股票策略平均赚30%

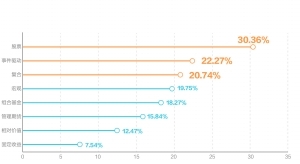

2019年私募八大策略整体表现 数据来源:私募排排网 房佩燕/制表

中国基金报记者房佩燕

2019年,A股结构性行情突出,私募基金把握赚钱良机,八大策略平均收获24.24%的收益,股票产品平均收益超过30%,在所有策略中表现最好。

股票私募平均收益超30%

私募排排网数据显示,2019年,纳入统计的6929只股票策略产品(成立满12个月并有持续业绩记录),平均录得30.36%的收益率,显著高于其它策略;6390只产品取得正收益,占比92.22%。其中,获取50%以上收益率的产品有1122只,占比超过16%;有139只产品收益翻倍,包括林园投资、涌津投资、大禾投资旗下多只产品,以及量化机构白鹭资管、因诺资产、无量资本旗下的多只产品。

百亿级私募全部收获正收益。有业绩记录的31家百亿私募2019年平均收益率为28.3%。股票策略机构中,盘京投资、景林资产和少薮派投资整体业绩位居前三,平均业绩均超过50%。

趣时资产总经理章秀奇表示,2019年能在同类规模私募中排进前十,主要是靠抓住了消费等行业的机会,收获绝对回报。比较遗憾的是未能充分把握近年表现突出的金融地产和科技等板块。

清和泉资本对自己的评价是赚到了能力圈范围内的钱。“2017年和2019年价值股机会比较突出,这也是我们主要的收益来源。当然,我们并不认可这是市场风格轮动带来的好成绩,而是A股在进化和升级的长期趋势。要长期在这个市场存活,就要坚持赚企业发展的钱。”

八大策略中,固定收益策略绝对收益最低,整体收益为7.54%。此外,受益于定增市场回暖,事件驱动策略平均收益达到22.27%,在八大策略中位居第二;复合策略以20.74%的收益率排在第三;其他四个策略,宏观策略、组合基金、管理期货、相对价值产品的收益率依次为19.75%、18.27%、15.84%和12.47%。长期跑赢市场

靠的是深度价值投资

都说“一年翻倍容易,三年翻倍难”,在私募界,能长期跑赢市场的“常胜将军”并不多。根据私募排排网的统计,截至2019年底,规模超10亿、近5年公司整体业绩前十的私募包括林园投资、新思哲投资、丰岭资本、同犇投资、汉和资本等,远超市场表现;近1年、3年、5年收益都进入股票策略基金前十的私募只有两家:新思哲投资和林园投资。

丰岭资本董事长金斌表示,他做基金经理的十多年时间里,管理基金的年化收益率比同期沪深300指数高出10%以上,但每一年他们在反思不满意的地方,这也是他们能够持续前进的动力。

同犇投资总经理童驯表示,近1年、3年、5年同犇投资的整体业绩超出自己的预期,主要是因为抓住了两个机会:一是2015年创业板牛市的泡沫;二是2017年和2019年的消费股牛市。

清和泉资本指出,长期来看,为投资者获取15%的年化收益,保持在行业第一梯队,正是他们努力的方向,希望做资管行业的恒星而不是流星。

能在较长时间跑赢市场,绩优私募大多是深度的价值投资者。

新思哲基金经理罗洁表示,能获得这样的成绩主要是抓住了投资的主要脉络。“2017年是核心资产的元年,我们坚持价值投资,对核心资产,包括大消费、大医药、制造和互联网、教育、餐饮这些板块把握得比较好。同时,对于能力圈范围之外的板块,他们都没有触碰。

金斌坦陈,长期来看,只要少亏钱,最后都容易赚到大钱。“我们是深度的价值投资者,对所投资公司的选择比较苛刻。这样做也可能会错失一些投资机会,甚至是我们比较擅长的领域的机会,但是,这样做可以避免掉进各种投资陷阱。“当了十多年的基金经理,基本没有踩过雷,这一点最值得欣慰。股票市场永远都不缺少机会。而只要抓住一小部分机会,就足够赚到比较高的超额回报。”

汉和资本表示,他们始终坚持以长期的眼光看待市场,看待上市公司。“我们把上市公司当作一门生意,去考虑围绕其价值的方方面面。投资就是要聚焦企业的内在价值,寻找并理解企业的长期内在价值,伴随企业成长,分享成长红利。”

清和泉资本补充,投资就是做大概率的事,目标是以合理的价格买入好企业,与伟大企业共成长。“过去5年,我们坚持践行了自身的投资理念,从业绩归因结果来看,最赚钱的投资就是长期拿着的公司。”