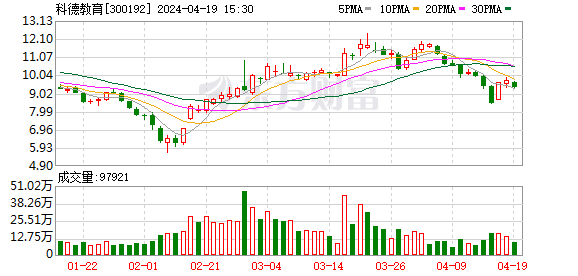

昔日股王龙门教育7.49亿“嫁”科斯伍德 承诺3年赚3.9亿

【昔日股王龙门教育7.49亿“嫁”科斯伍德 承诺3年赚3.9亿】曾因股价赶超贵州茅台(600519.SH)成为“股王”,从而在资本市场引发热议的新三板挂牌企业龙门教育(838830.OC)选择了被并购。龙门教育近日宣布,公司49.22%的股权将作价7.49亿元出售给创业板上市公司科斯伍德(300192.SZ)。

近年来,教育企业对接资本的速度加快。对于新三板教育企业来说,排队IPO或谋求与上市公司的并购成为其资本运作的重要途径。

曾因股价赶超贵州茅台(600519.SH)成为“股王”,从而在资本市场引发热议的新三板挂牌企业龙门教育(838830.OC)选择了被并购。龙门教育近日宣布,公司49.22%的股权将作价7.49亿元出售给创业板上市公司科斯伍德(300192.SZ).

挖贝网注意到,龙门教育本次与科斯伍德的并购并非全无条件。龙门教育包括现任实际控制人马良铭、明旻等在内的9名股东就本次收购作出业绩承诺,承诺龙门教育3年净利润累计不低于3.9亿元。此外,本次收购股价低于龙门教育最近收盘价。

7.49亿出售近半股权承诺3年赚3.9亿

据挖贝网了解,龙门教育100%股权评估价值为15.85亿元,扣除龙门教育2016年度利润分配5186.16万元后为15.33万元,对应龙门教育49.22%股权为7.75亿元。收购所涉及的龙门教育股份数合计6382.1万股,股权转让方包括龙门教育现任实际控制人马良铭、明旻等在内的共21名股东。

龙门教育股权转让情况(挖贝网wabei.cn配图)

本次交易涉及业绩承诺。马良铭、明旻、方锐铭、董兵、马良彩、徐颖、翊占信息、丁文波、田珊珊等作为利润补偿责任人承诺,龙门教育2017年、2018年、2019年实现的净利润(指扣除非经常性损益前后孰低的归属于母公司普通股股东净利润)分别不低于1亿元、1.3亿元、1.6亿元。双方约定,若本次收购不能在2017年度完成,则交易双方应就2020年度承诺净利润友好协商并签订补充协议予以约定。

如龙门教育在承诺期内未能实现承诺净利润,则利润补偿责任人应向科斯伍德支付补偿。龙门教育在2017年、2018年、2019年的业绩低于业绩承诺的70%,则触发业绩承诺人回购条件,需回购科斯伍德所持龙门教育股份。

龙门教育收购报告书披露,在股权收购单价上,利润补偿责任人承担业绩补偿责任,其转让股份的支付对价为11.95元/股,涉及4397万股;其他转让方转让股份的支付对价为11.28元/股,涉及1985.1万股,因此龙门教育49.22%股权的最终交易价格为7.49亿元。届时,科斯伍德将通过现金形式进行支付。

挖贝网注意到,不管是11.28元/股还是11.95元/股,本次股权转让单价均低于龙门教育最近收盘价13.1元。

挖贝新三板研究院资料显示,在本次收购前,科斯伍德并未持有龙门教育股权。收购完成后,科斯伍德将持有龙门教育49.22%股权,成为龙门教育第一大股东并取得其实际控制权。龙门教育独立法人地位未发生变化,其与下属公司员工的劳动关系将不发生变化。

在人事方面,交易完成后,龙门教育董事会5名董事中3名将由科斯伍德提名人员担任,科斯伍德法定代表人吴贤良任龙门教育董事长,龙门教育现任董事长马良铭改任副董事长。另外,科斯伍德同意董事会提名马良铭及其指定的另一自然人为科斯伍德董事,并提名马良铭为科斯伍德副董事长。

跨界并购

从交易双方各自从事的业务来看,本次并购是一场上市公司与新三板公司之间的“跨界联姻”。

挖贝新三板研究院资料显示,科斯伍德的主营业务为印刷胶印油墨的研发、生产与销售,其主要产品“东吴牌”和“Kingswood”品牌的油墨销量已多年位居国内胶印油墨市场的龙头。龙门教育主营业务是面向初中、高中阶段学生提供全封闭中高考补习培训、K12课外培训以及教学辅助软件销售。

从双方近三年的经营情况来看,本次被收购的龙门教育虽然营收规模不及科斯伍德,但净利润远远高于科斯伍德。

挖贝新三板研究院数据显示,2014年度、2015年度、2016年度,科斯伍德的营业收入分别为5.21亿元、4.95亿元、4.9亿元,龙门教育营收分别为2842.04万元、1.51亿元、2.41亿元。净利润方面,科斯伍德近三年分别为3952.47万元、3472.21万元、3600.92万元,龙门教育分别为405.07万元、4820.09万元、5933.47万元。

去年以来,监管部门对借壳、炒壳审核趋严,对个别行业并购重组泡沫较多进行窗口指导、采取收紧跨界并购等一系列举措,跨界并购存在较大的不确定性风险。

不过,业内人士认为,不管是跨界并购还是其它类型的并购风险都是无法避免的,教育行业作为一个稳定性比较好的行业,还是值得一试。另外,相较于未挂牌的教育机构,并购信息高度透明、财务也更规范的新三板挂牌企业,也有助于降低风险。

“这次被并购的龙门教育,本身资质还不错,从这几年发展来看,成长性也不错,股东在这次并购中还进行了业绩补偿和股份回购承诺,对于科斯伍德方面来说,风险又得到了进一步降低。”上述业内人士表示。